-

2024/06/02 21:10

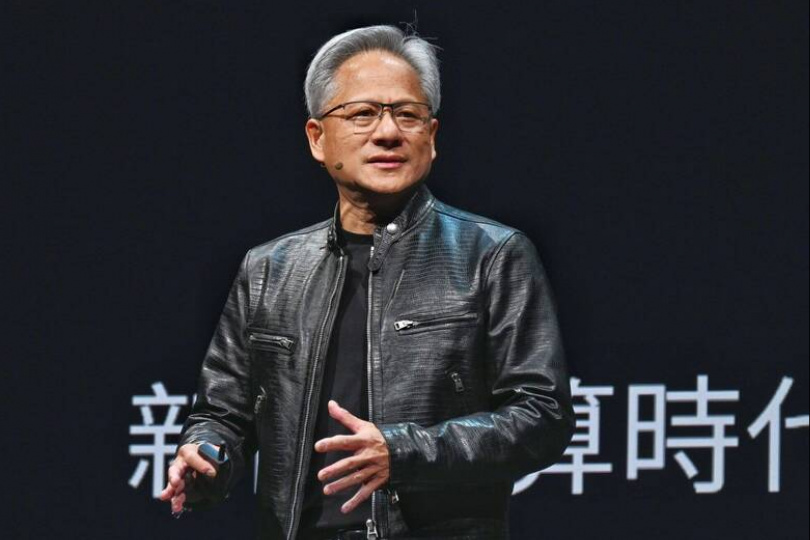

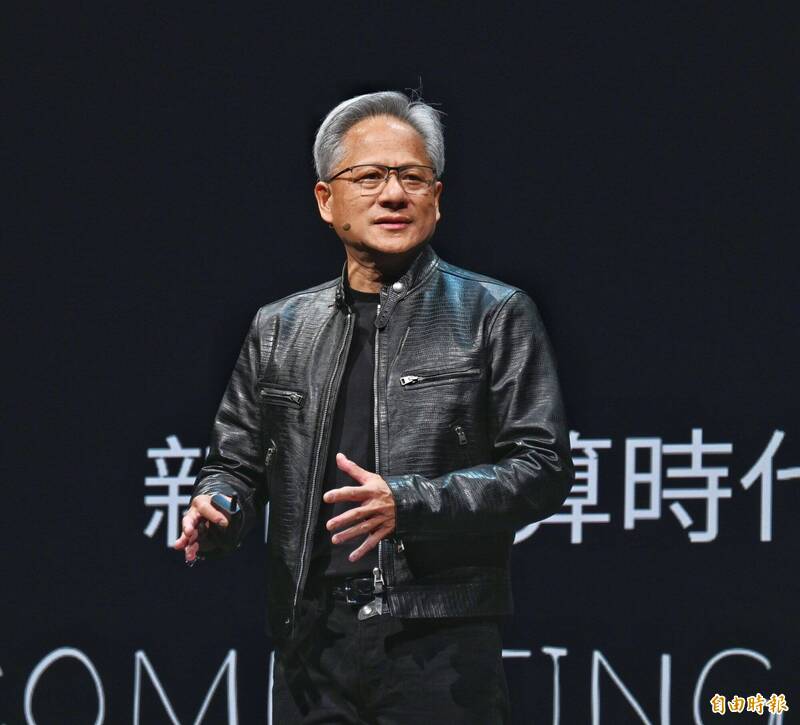

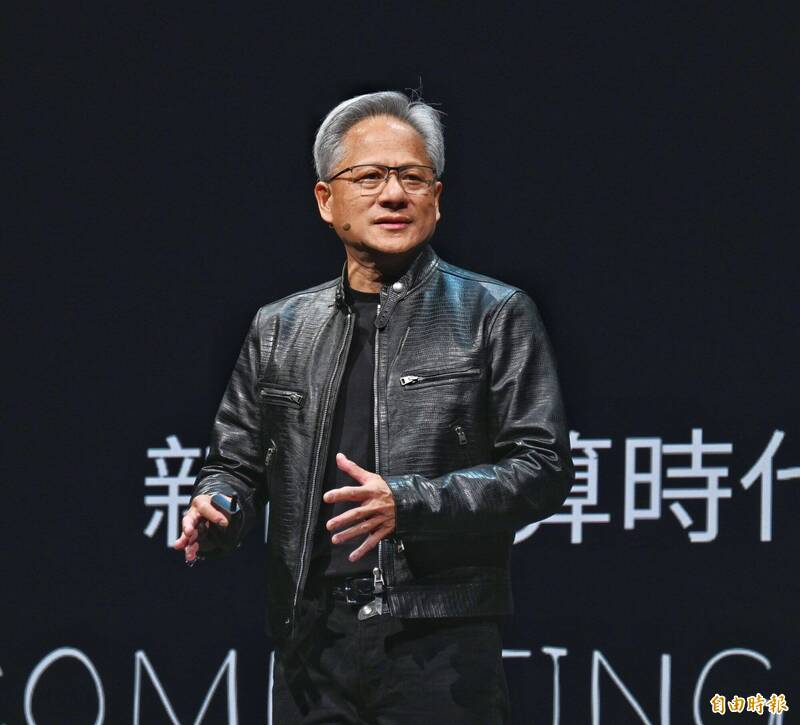

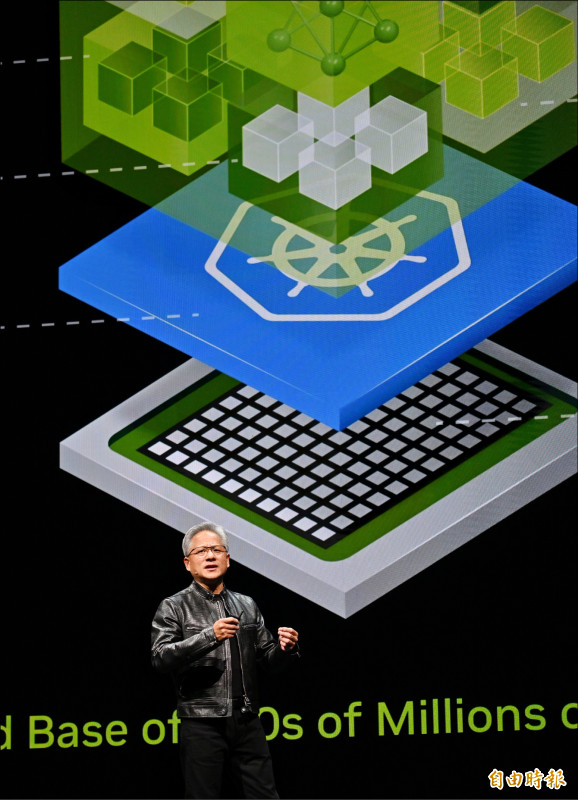

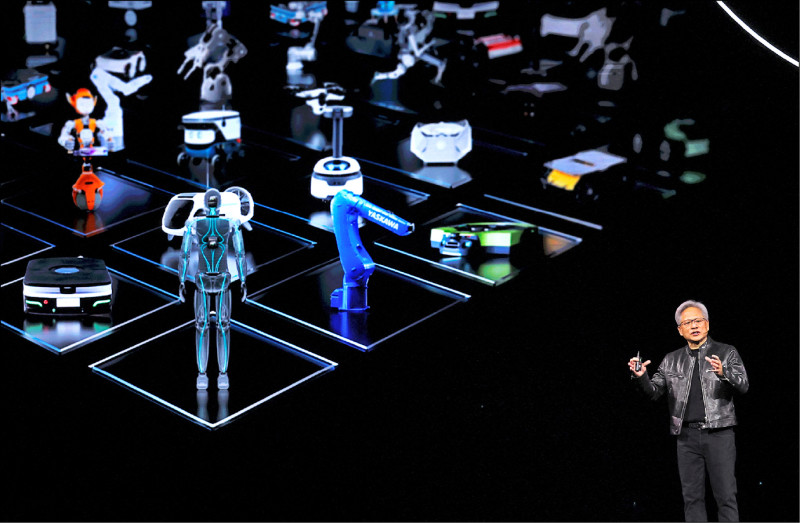

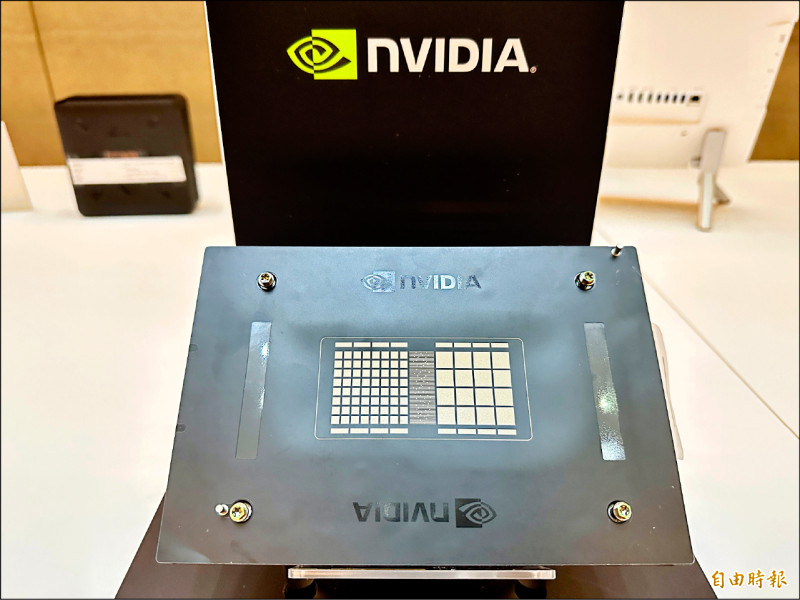

黃仁勳AI產業革命演講 溫情喊「台灣是輝達珍貴夥伴的集中地」

-

2024/06/03 08:26

一起賺!黃仁勳秀台灣供應鏈 夥伴企業名單一次看

-

2024/06/03 09:22

ECFA制裁「工具機」首當其衝 學者 : 中國提前使出殺手鐧

-

2024/06/03 09:51

黃仁勳揭露驚人訊號 陸行之料:台積電2026股利每季可配到6元

-

2024/06/03 07:04

LTN經濟通》距台灣最近腹地 第一島鍊聯手抗中

-

2024/06/02 07:42

00878前10成分股大換血!4檔新寵它最威風

-

2024/06/03 06:56

別人all-in她拋售!女股神伍德逆風狂砍輝達、389億飛了

《財富自由Talk》專訪第一金投信董事長尤昭文︰ETF紅透半邊天 專家教你怎麼買

《財富自由Talk》專訪第一金投信董事長尤昭文︰ETF紅透半邊天 專家教你怎麼買

《財富自由Talk》專訪投信投顧公會理事長劉宗聖︰給年輕人、退休族的投資理財建議

《財富自由Talk》專訪投信投顧公會理事長劉宗聖︰給年輕人、退休族的投資理財建議

CEO開講》許棋凱:結合台大資源 落實社區照護

CEO開講》沈伯洋:台灣人 須有抗敵意識

CEO開講》吳彥宏:台灣若遇重大災變 是方確保7天不斷網

《焦點人物》李孟諺深入剖析行政院打炒房政策

《焦點人物》獨家披露 - 李孟諺近身觀察三位行政院長

達人理財秘訣》羅尤美:美國債信被降 這產品最能避險

首長早餐會》翁章梁:嘉義農產品 要賣向全世界

博士開講》吳再益:台積電是用電巨獸 電力開發須加快

股市跑馬燈

11:16:38台電

代理董事長專任董事長11:00:10鴻海

說明媒體報導10:09:09鳳凰

公告本公司召開法說會相關訊息08:07:22聯陽

本公司受邀參加國泰證券所舉辦之「2024年第二季上市櫃企業座談」07:00:02皇家美食

公告本公司名稱由「元勝國際實業股份有限公司」更名為 「皇家國際美食股份有限公司」, 公告期間:113年5月3日至113年8月2日。21:40:51台蠟

關於媒體報導有本公司相關人員遭臺灣嘉義地方檢察署起訴之事宜13:33:06豐達科

新聞稿--豐達五月自結合併營收為2.93億元07:00:02皇家美食

公告本公司名稱由「元勝國際實業股份有限公司」更名為 「皇家國際美食股份有限公司」, 公告期間:113年5月3日至113年8月2日。22:05:54特力

代重要子公司-特力屋股份有限公司公告調整品牌代理事業2部門 之營業資產及負債事宜22:03:44特力

代重要子公司-特力屋股份有限公司董事會決議通過公告調整 品牌代理事業1部門之營業資產及負債事宜本資料由 (公開發行公司) C9963 台電 公司提供

| 序號 | 3 | 發言日期 | 113/06/03 | 發言時間 | 11:16:38 |

|---|---|---|---|---|---|

| 發言人 | 蔡志孟 | 發言人職稱 | 副總經理 | 發言人電話 | (02)23666271 |

| 符合條款 | 第 113/06/03 款 | 事實發生日 | 1.董事會決議日:113/06/03 2.變動人員職稱(請輸入〝董事長〞或〝總經理〞):董事長 3.舊任者姓名及簡歷:曾文生 台電公司代理董事長、經濟部政務次長、高雄 市政府經濟發展局局長、高雄市政府顧問、行 政院青年輔導委員會專門委員。 4.新任者姓名及簡歷:曾文生 台電公司代理董事長、經濟部政務次長、高雄 市政府經濟發展局局長、高雄市政府顧問、行 政院青年輔導委員會專門委員。 5.異動原因:依經濟部報奉行政院核准函及公司法規定程序辦理。 6.新任生效日期:113/06/03 7.其他應敘明事項:奉經濟部函示,台電公司董事長職務由現任曾代理董事長擔任, 台電公司已於113年6月3日舉行常務董事會,正式選任董事長並宣誓就職。 | ||

| 說明 |

1.董事會決議日:113/06/03 |

||||

以上資料均由各公司依發言當時所屬市場別之規定申報後,由本系統對外公佈,資料如有虛偽不實,均由該公司負責。

本資料由 (上市公司) 2317 鴻海 公司提供

| 序號 | 1 | 發言日期 | 113/06/03 | 發言時間 | 11:00:10 |

|---|---|---|---|---|---|

| 發言人 | 巫俊毅 | 發言人職稱 | 特別助理 | 發言人電話 | 2268-3466 |

| 符合條款 | 第 51 款 | 事實發生日 | 113/06/01 | ||

| 說明 |

1.事實發生日:113/06/01 |

||||

以上資料均由各公司依發言當時所屬市場別之規定申報後,由本系統對外公佈,資料如有虛偽不實,均由該公司負責。

本資料由 (上市公司) 5706 鳳凰 公司提供

| 序號 | 1 | 發言日期 | 113/06/03 | 發言時間 | 10:09:09 |

|---|---|---|---|---|---|

| 發言人 | 卞傑民 | 發言人職稱 | 總經理 | 發言人電話 | 25378123 |

| 符合條款 | 第 12 款 | 事實發生日 | 113/06/11 | ||

| 說明 |

符合條款第四條第XX款:12 |

||||

以上資料均由各公司依發言當時所屬市場別之規定申報後,由本系統對外公佈,資料如有虛偽不實,均由該公司負責。

本資料由 (上市公司) 3014 聯陽 公司提供

| 序號 | 1 | 發言日期 | 113/06/03 | 發言時間 | 08:07:22 |

|---|---|---|---|---|---|

| 發言人 | 林秀哲 | 發言人職稱 | 專案處長 | 發言人電話 | 02-29126889#2388 |

| 符合條款 | 第 12 款 | 事實發生日 | 113/06/07 | ||

| 說明 |

符合條款第四條第XX款:12 |

||||

以上資料均由各公司依發言當時所屬市場別之規定申報後,由本系統對外公佈,資料如有虛偽不實,均由該公司負責。

本資料由 (上櫃公司) 4419 皇家美食 公司提供

| 序號 | 1 | 發言日期 | 113/06/03 | 發言時間 | 07:00:02 |

|---|---|---|---|---|---|

| 發言人 | 黃于嘉 | 發言人職稱 | 總經理 | 發言人電話 | 06-2539588 |

| 符合條款 | 第 53 款 | 事實發生日 | 113/05/02 | ||

| 說明 |

1.事實發生日:民國113年05月02日 |

||||

以上資料均由各公司依發言當時所屬市場別之規定申報後,由本系統對外公佈,資料如有虛偽不實,均由該公司負責。

本資料由 (上櫃公司) 1742 台蠟 公司提供

| 序號 | 1 | 發言日期 | 113/06/02 | 發言時間 | 21:40:51 |

|---|---|---|---|---|---|

| 發言人 | 曾柏堯 | 發言人職稱 | 財務主管 | 發言人電話 | 03-3163816 |

| 符合條款 | 第 53 款 | 事實發生日 | 113/05/31 | ||

| 說明 |

1.事實發生日:113/05/31 |

||||

以上資料均由各公司依發言當時所屬市場別之規定申報後,由本系統對外公佈,資料如有虛偽不實,均由該公司負責。

本資料由 (上市公司) 3004 豐達科 公司提供

| 序號 | 1 | 發言日期 | 113/06/02 | 發言時間 | 13:33:06 |

|---|---|---|---|---|---|

| 發言人 | 李文正 | 發言人職稱 | 副總經理 | 發言人電話 | 03-450-8868 |

| 符合條款 | 第 51 款 | 事實發生日 | 113/06/02 | ||

| 說明 |

1.事實發生日:113/06/02 |

||||

以上資料均由各公司依發言當時所屬市場別之規定申報後,由本系統對外公佈,資料如有虛偽不實,均由該公司負責。

本資料由 (上櫃公司) 4419 皇家美食 公司提供

| 序號 | 1 | 發言日期 | 113/06/02 | 發言時間 | 07:00:02 |

|---|---|---|---|---|---|

| 發言人 | 黃于嘉 | 發言人職稱 | 總經理 | 發言人電話 | 06-2539588 |

| 符合條款 | 第 53 款 | 事實發生日 | 113/05/02 | ||

| 說明 |

1.事實發生日:民國113年05月02日 |

||||

以上資料均由各公司依發言當時所屬市場別之規定申報後,由本系統對外公佈,資料如有虛偽不實,均由該公司負責。

本資料由 (上市公司) 2908 特力 公司提供

| 序號 | 2 | 發言日期 | 113/06/01 | 發言時間 | 22:05:54 |

|---|---|---|---|---|---|

| 發言人 | 林素玲 | 發言人職稱 | 副總經理 | 發言人電話 | (02)8791-5888 |

| 符合條款 | 第 11 款 | 事實發生日 | 113/06/01 | ||

| 說明 |

1.併購種類(如合併、分割、收購或股份受讓): |

||||

以上資料均由各公司依發言當時所屬市場別之規定申報後,由本系統對外公佈,資料如有虛偽不實,均由該公司負責。

本資料由 (上市公司) 2908 特力 公司提供

| 序號 | 1 | 發言日期 | 113/06/01 | 發言時間 | 22:03:44 |

|---|---|---|---|---|---|

| 發言人 | 林素玲 | 發言人職稱 | 副總經理 | 發言人電話 | (02)8791-5888 |

| 符合條款 | 第 11 款 | 事實發生日 | 113/05/31 | ||

| 說明 |

1.併購種類(如合併、分割、收購或股份受讓): |

||||

以上資料均由各公司依發言當時所屬市場別之規定申報後,由本系統對外公佈,資料如有虛偽不實,均由該公司負責。

兩國關係又要變天?澳洲下令中國投資者出售稀土礦商股權

-

2024/06/03 11:15

都是戰爭惹的禍!以色列人被禁止前往馬爾地夫豪華旅遊

-

2024/06/03 10:57

蘋果i15降至史上最低價!中國首批購機者氣炸:被背刺了

-

2024/06/03 10:56

果迷要失望了!傳蘋果下週WWDC不會發表任何新硬體產品

-

2024/06/03 10:56

立場大轉彎!川普開通TikTok帳號 粉絲突破300萬

-

2024/06/03 10:55

紅海“大堵船” 亞洲到地中海運輸時間增4成

-

2024/06/03 10:43

南韓迎日灣油氣藏量估達140億桶! 是東海氣田300多倍

-

2024/06/03 10:21

南韓5月半導體出口暴漲54.5% 出口額創22個月新高