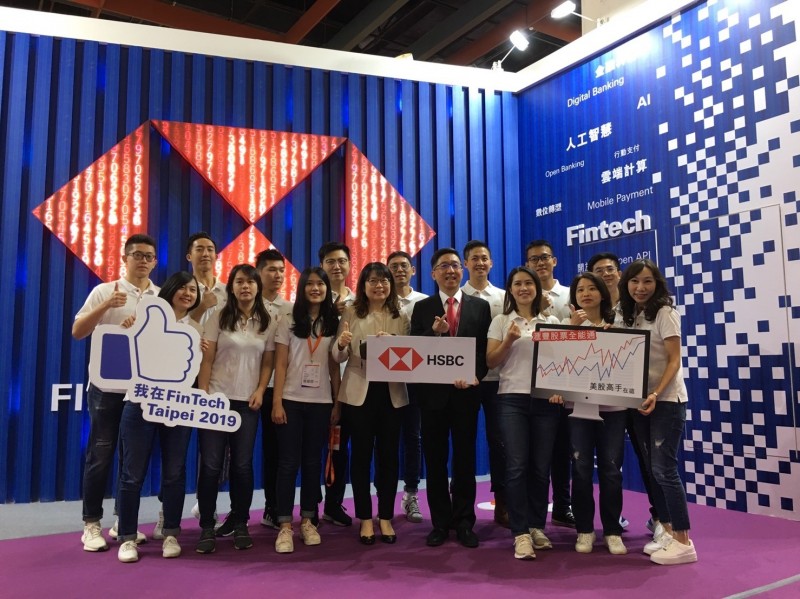

滙豐銀行參與「FinTech Taipei 2019台北金融科技展」,同時發布最新《未來銀行》報告(記者李靚慧攝)

滙豐銀行參與「FinTech Taipei 2019台北金融科技展」,同時發布最新《未來銀行》報告(記者李靚慧攝)

〔記者李靚慧/台北報導〕「FinTech Taipei 2019台北金融科技展」今(29)、明(30)兩天登場,滙豐(台灣)商業發布最新報告,描繪「未來銀行」的樣貌,報告指出,客戶未來將透過數位身份檔案(Digital IDs)加強管理他們的個人資訊,銀行也將扮演「信託代理人」的角色,為客戶與公用事業、零售商等金融業以外的第三方服務。

滙豐(台灣)商業銀行受邀參與金融科技展,以「與你成就更多(Together we thrive)」為主題,展出內容涵蓋財富管理、信用卡、貿易融資等領域的數位應用。

匯豐銀行今日也同步發布,該行委託金融科技專家、曼徹斯特商學院(Manchester Business School)金融科技及資訊系統教授 Markos Zachariadis 撰寫的最新報告《未來銀行 – 數碼金融時代(Banking of the Future: Finance in the Age of Digital)》。

該報告指出,銀行未來將致力扮演「信託代理人」的角色,以管理、發展和保護客戶的數位身分與個資。報告認為,因為掌握新的數據來源和分析技術,銀行可以更了解客戶的需要,進而提供合適的理財服務,並開拓新的收入來源。

滙豐銀行指出,數位銀行服務已逐漸成為主流,因而可提供更多金錢交易和人類互動間的數據供分析。以滙豐台灣為例,目前已有超過8成的個人銀行交易均透過數位方式進行。

滙豐(台灣)商業銀行個人金融暨財富管理事業處負責人葉清玉指出,隨著科技和數據應用上的進步,銀行將在10年內,可為消費者提供「超個人化」及「高度自動化」的服務,進而取代以產品為主導的傳統金融產品服務方式。

滙豐(台灣)預估,在10年內,科技創新將使消費者更易獲得所需的銀行服務,數位語音成為啟動客戶服務的預設方式、擴增實境技術(AR)情境等創新發展可望實現,但消費者仍可選擇與真人顧問交談以解決更複雜的金融問題,銀行可根據客戶的數據檔案,針對存款、放款及投資產品提供最合適的建議。

該報告也提醒,透過掌握新的數據來源和分析技術,銀行雖可更了解客戶需要,但相關的監理機制也需與時俱進,需提供更有效的風險管控機制,以維護金融體系的正常運作。

一手掌握經濟脈動 點我訂閱自由財經Youtube頻道

不用抽 不用搶 現在用APP看新聞 保證天天中獎 點我下載APP 按我看活動辦法