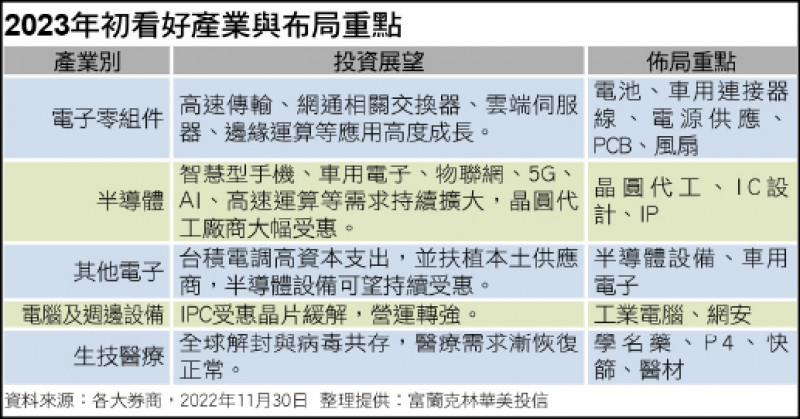

2023年初看好產業與布局重點

2023年初看好產業與布局重點

■周書玄

2022年台股表現不如預期,與美國聯準會(Fed)鷹派升息和全球通貨膨脹快速及科技業庫存調整等影響息息相關。受到疫情衝擊,過去不好的產業,於今年逐漸走出陰霾,旅遊觀光與餐飲業最終也迎來下半年的復甦行情。展望2023年,整體的企業營收不如過去高成長,預期加權指數將位於高檔區間整理,但股市將以個股表現為主,建議均衡布局。

外資更加大力道回補 台股漲幅逾14.9%

回顧11月,美股受惠於市場預期升息將趨緩、財報優於預期而持續上漲,費城半導體指數漲幅逾18.5%優於其他美股指數。台股則因中國二十大底定,第三季財報發布利空也大致反映於股市,不確定因素消除,搭配新台幣急升,外資更加大力道回補台股,外資淨流入約70.93億美元,大盤亦有不錯的表現,漲幅逾14.9%。

就技術分析方面來看,台股指數11月月KD持續死亡交叉11個月,但已明顯收斂,11月週KD黃金交叉邁入第4週;指數已站上20MA、60MA,月成交量轉為放大,結構開始轉佳。選舉後台灣股市則是呈現先跌後漲的情況,近期遇到外資放假,市場交投較為清淡。

從基本面來看,回到總經面,目前美國處於升息的後段。在11月30日Fed主席鮑爾發表演說暗示12月放緩升息,美元走弱反映,但仍重申「要恢復價格穩定,我們還有很長的路要走。」後續仍須視美國通膨是否能有顯著降溫現象,市場推估美國聯準會升息時間可能延續至2Q23,升息終點可能落在5%,最終的利率區間上半年可能落在5.0~5.25%間。

第四季將面臨訂單下修 持續至明年第二季

回頭看台灣的企業表現,台股2023年整體企業獲利成長是衰退的,獲利預期將不如過去2年的表現,但股市會先行,可能於明年上半年出現整理,預估上游半導體庫存第三季見頂,僅車用半導體庫存較為健康,未來積極採取庫存調整,包括終止LTA與提列跌價損失,且因需求降溫,預估第四季將面臨訂單下修,調整庫存的狀況將持續至2023年的第二季。

儘管第四季看似景氣表現相對疲軟,大盤指數表現空間有限,但仍有個股表現差異。選舉之後,回歸基本面表現,先前跌深的中小型股各自有表現空間;再加上外資回流,美元相對較沒有先前強勢,儘管外資即將放耶誕新年長假,但在第四季財報公布之前,內資仍有集團股或作帳行情可期。

因此,投資方向建議有三塊︰① 將以產業龍頭股庫存調整較為迅速為主要布局,下游優於上游;②布局去年因為疫情的受害股,預期今年獲利將有明顯改善;③集團股,期望有年底內資作帳行情。

挑選對的產業均衡布局 逢低分批操作

總結以上,2023年台股投資策略上,建議應電子與傳產並重兼顧,均衡布局,並留意國際局勢變化、中國疫情的解封情況、美中經濟數據公布等,將影響全球消費市場買氣,並留意不確定性的下檔風險,建議針對台股可以挑選對的產業,逢低分批操作,均衡布局,並留意分散風險為要。(作者為富蘭克林華美第一富基金經理人)

一手掌握經濟脈動 點我訂閱自由財經Youtube頻道

免費訂閱《自由體育》電子報熱門賽事、球星動態不漏接

不用抽 不用搶 現在用APP看新聞 保證天天中獎 點我下載APP 按我看活動辦法