野村投信看第2季台股受政策干擾短期震盪,長期布局AI趨勢不變。(業者提供)

野村投信看第2季台股受政策干擾短期震盪,長期布局AI趨勢不變。(業者提供)

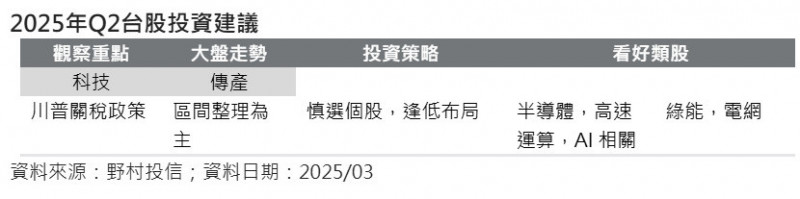

〔記者張慧雯/台北報導〕今年以來台股受到美國關稅政策的高度不確定性影響,走勢轉趨震盪整理。對於台股第2季展望,野村投信認為,市場聚焦即將於4月2日實施的對等關稅,台灣可能也會受影響,但若政策就此底定、不再有變數,反而有助於提升股市未來的能見度。

野村投信指出,短期因政策面恐仍有變數,台股將以區間整理為主,AI仍是成長趨勢最看好的族群,投資範疇從AI Server拓展至邊緣AI,逢低布局,此外,第2季為除權息旺季,高息概念股值得關注。

野村投信國內股票投資部主管姚郁如表示,川普總統將關稅當做與各國協商的武器,因此方向雖然不變,但過程中隨時可能出現暫緩或縮減課徵範圍的情形,成為干擾市場的主因之一,即將在4月2日起課徵的對等關稅若能就此確定,各國要付出的成本可以一次計算出來,即使短線可能不利台股,卻也是利空出盡的機會;不過,實際的情況仍要再觀察,畢竟以川普多變的性格,加上關稅本來就是美國政府協商的工具,對等關稅的變數與對市場的影響恐難立即結束。

就基本面來看,主計處預估台灣2025年的GDP成長率為3.14%,雖然低於2024年的4.59%,但若與2017年以來的成長率相比仍維持在均值,整體而言處於溫和成長;至於資金面部分,外資今年以來仍延續去年的賣超,主要反映市場趨避風險的心理;就評價面來看,統計顯示台灣企業營收來自於美國的比重逾30%,明顯高於亞洲其他國家,顯示台股受到美國經濟及市場的影響較大,當投資人在降低風險時,台股比較容易成為賣出的標的。

姚郁如指出,中國AI模型DeepSeek推出後,因宣稱成本可大幅降低,一度引起市場疑慮,惟若依據傑文斯悖論(Jevons Paradox),當AI模型的成本降低時,可望帶動更多的應用並進而刺激需求增加,整體的市場規模仍持續成長;在AI主題的投資範疇也將進一步擴展至邊緣AI的終端應用,例如AI PC與AI手機等,更長遠的應用如人形機器人,現在的成本仍高,但隨著未來成本逐漸降低,人形機器人的使用有望從企業端推展至家用,帶動市場規模進一步擴大,目前台灣受惠的部分較有限,可以持續關注其發展。

針對外界關切的CPO與矽光子等光通訊產業,她認為是另一個未來將高速成長的趨勢,雖然今年下半年有望見到CPO封裝的產品推出,但量產最快要到2026年才有機會看到,目前整體產業鏈尚未成熟,須持續關注。

傳產股方面,姚郁如認為可以留意的標的也相當多元,包括政策支持以及受惠AI趨勢帶動用電需求的綠電與電網,以及庫存已至相對低檔、未來有望受惠需求成長的成衣、製鞋及自行車等,金融股方面不少金控企業的放款以及財富管理部分的手續費收入有明顯的成長,隨著2026年保險業將採用IFRS17(國際財報準則第17號公報)將影響金控的資本適足率或淨值等表現,須加以篩選。

一手掌握經濟脈動 點我訂閱自由財經Youtube頻道

免費訂閱《自由體育》電子報熱門賽事、球星動態不漏接

不用抽 不用搶 現在用APP看新聞 保證天天中獎 點我下載APP 按我看活動辦法