從3月矽谷銀行倒閉開始,引爆美國銀行業危機。(路透資料照)

從3月矽谷銀行倒閉開始,引爆美國銀行業危機。(路透資料照)

升息效應 今年來已有5家銀行倒閉

〔財經頻道/綜合報導〕今年3月美國矽谷銀行(Silicon Valley Bank,SVB)、標誌銀行(Signature Bank)、銀門銀行(Silvergate Bank)接連倒閉,到了5月,第一共和銀行(First Republic)被監管機構接管,引爆2008年金融海嘯以來,銀行業最大困境。幾個月時間過去,當外界以為已渡過危機時,7月底再傳堪薩斯州的心臟地帶三州銀行(Heartland Tri-State Bank)倒閉,成為美國今年倒閉的第5間銀行,再度敲響警鐘。

今年美國3家中型銀行接連倒閉,小型銀行出現大規模的存款外流,引發投資人對整個銀行業的擔憂,但自5月以來,沒有出現進一步蔓延的銀行倒閉潮,加上有彈性的經濟數據,提振了投資人情緒。但事實上風險仍存在,包括商業不動產的風險,該產業因為疫情帶來的需求疲軟、高利率以及保留存款外逃的成本不斷上升而持續受到損害。

分析師史密斯(David Smith)表示,商業不動產是投資人關注的焦點之一,這需要很長時間才能發揮作用,並且是目前銀行業面臨的最大風險因素之一。存款結構的變化導致融資成本上升,這仍是一個令人擔憂的問題,另外即將到來的新監管資本上調,帶來的一些風險可能被低估,這可能會給一些銀行帶來短期資本壓力。

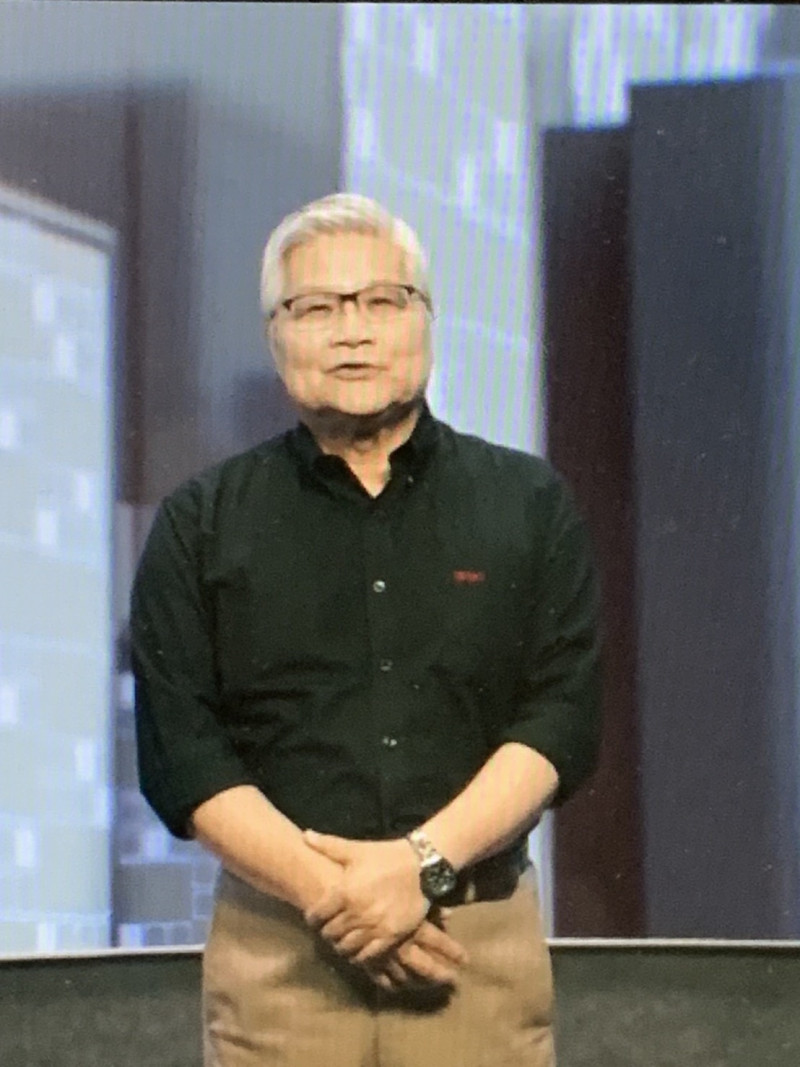

穆迪8月7日下調10家美國中小型銀行的信用評級,標普同月21日跟進下調多家銀行評級。(歐新社資料照)

穆迪8月7日下調10家美國中小型銀行的信用評級,標普同月21日跟進下調多家銀行評級。(歐新社資料照)

整體信評被調降 銀行業風險提高

國際信評機構穆迪(Moody's)8月7日下調10家美國中小型銀行的信用評級,並稱未來可能進一步下調多家主要銀行的信評。穆迪指出,由於利率居高不下、融資成本上升,以及潛在的經濟衰退,貸款機構將發現愈來愈難賺錢,並提到,一些金融機構對商業不動產曝險過高,仍是風險。穆迪表示,許多銀行Q2財報顯示,融資成本大幅上升,獲利能力面臨貨幣政策大幅收緊和殖利率曲線倒掛帶來的壓力,這將降低銀行內部產生資本的能力。

惠譽(Fitch)隔週警告,美國銀行業信評面臨全面下調的風險,其中包括摩根大通(JPMorgan)等大型銀行。曾在紐約聯準銀行任職的惠譽分析師沃爾夫(Chris Wolfe)表示,如果銀行業評級從AA-降至A+,將迫使惠譽重新評估美國各家銀行的評級。

標普全球評級(S&P Global Ratings)則在21日跟進下調多家銀行評級,並調降前景預期。標普在報告中表示,許多存戶將資產轉移到高利率的帳戶,增加了銀行方的融資成本。存款下滑擠壓到許多銀行的流動性,而佔流動性很大一部份的證券價值也下滑。標普指出,大環境的壓力下,讓銀行的日子變得「艱困」,如果美國聯準會(Fed)維持高利率的時間比先前預期更久,銀行業的情況可能會進一步惡化。

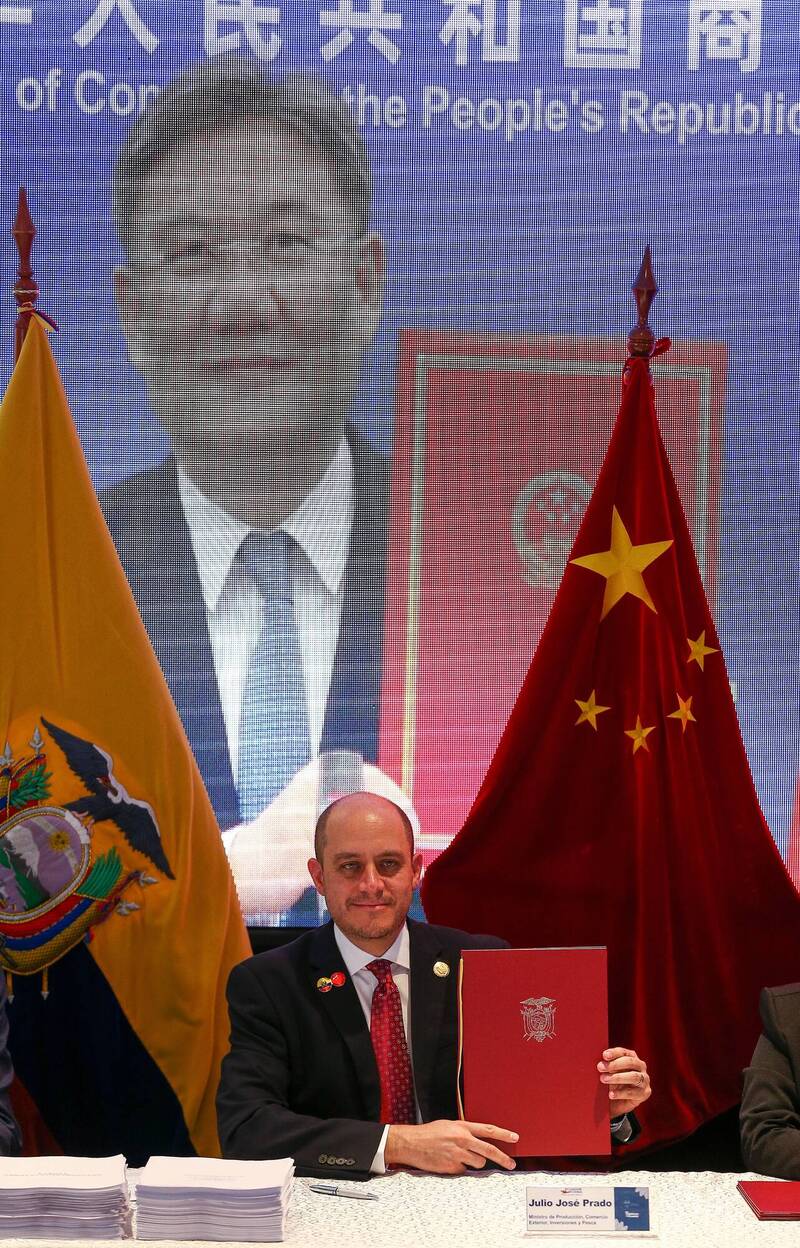

今年上半年,摩根大通股價漲約7.6%,同期KBW地區銀行指數跌了20%。(法新社資料照)

今年上半年,摩根大通股價漲約7.6%,同期KBW地區銀行指數跌了20%。(法新社資料照)

升息壓力大 中小型銀行全面拉警報

以今年至今倒閉的美國銀行來看,矽谷銀行和標誌銀行資產都超過1000億美元(約新台幣3.19兆元);第一共和銀行被接管時,資產達2290億美元(約新台幣7.32兆元),是美國歷史上倒閉的第2大銀行;心臟地帶三州銀行資產規模最小,倒閉時資產規模為1.39億美元(約新台幣44.47億元),即便是小型銀行倒閉,也可能令市場不安。

儘管監管機構認為,心臟地帶三州銀行倒閉只是個案,與3月接連出現的銀行倒閉無關,但已凸顯出貨幣緊縮對銀行體系的負面影響,壓力正蔓延至美國小鎮。專家表示,鑑於美國聯準會(Fed)大幅升息,這恐怕不會是最後一家倒閉的銀行。

第一共和銀行被接管時,資產規模達2290億美元是美國歷史上倒閉的第2大銀行。(法新社資料照)

第一共和銀行被接管時,資產規模達2290億美元是美國歷史上倒閉的第2大銀行。(法新社資料照)

美國4672家銀行 將進行整併

接受《CNBC》訪問的顧問、投行高層表示,未來幾年,美國4672家銀行當中,有許多銀行將被迫投入更強大銀行的懷抱,無論是市場力量或是監管機構所推動。一名美國前6大銀行的總裁在談到整合時坦言,規模較小的銀行將出現併購浪潮,因為他們的規模需要變得更大,美國是全球唯一擁有這麼多銀行的國家。

在連續升息後,銀行再次成為各界焦點,存戶紛紛轉移資金,以尋求更高的利率或更高的安全感,大到不能倒的銀行在政府的隱性支持下,被視為存放資金最安全的場所。大型銀行股的表現優於地區銀行股,今年上半年摩根大通股價漲約7.6%,同期KBW地區銀行指數跌了20%。

惠譽分析師沃爾夫指出,將會有更多的成本湧入,這將壓低回報,並給銀行盈利帶來壓力,更高的固定成本將需要更大的規模來支撐,因此銀行擴大規模的動力大幅增加。沃爾夫預估,未來10年,美國半數的銀行可能會被競爭對手併吞。

Fed主席鮑爾(Jerome Powell)表示,由於多起銀行倒閉事件,聯準會可能不得不加強對金融體系的監管。(彭博資料照)

Fed主席鮑爾(Jerome Powell)表示,由於多起銀行倒閉事件,聯準會可能不得不加強對金融體系的監管。(彭博資料照)

Fed預計將推新提案 加強金融監管

隨著監管機構將收緊對銀行的監管,主要集中於資產規模落在1000億美元(約新台幣3.19兆元)至2500億美元(約新台幣7.99兆元)之間的銀行,產業的困境變得更加複雜。

Fed主席鮑爾(Jerome Powell)今年6月底時表示,由於今年春季美國出現3起重大的銀行倒閉事件,聯準會可能不得不加強對金融體系的監管。鮑爾指出,矽谷銀行、標誌銀行到第一共和銀行的倒閉,暴露不同的缺點,Fed預計將推動新提案,並未透露更多細節,其他聯準會官員則提到,應該要求銀行持有更多資本儲備。

鮑爾稱,這些事件表明Fed有必要加強對矽谷銀行這種規模機構的監督跟監管。監管機構已經發現了銀行的脆弱性,包括利率上升的風險,將持續審查,試圖找到更加靈活、更加有力的方法。鮑爾表示,2023年出現銀行擠兌和倒閉事件,提醒著監管機構,無法預測隨時間、機會不可避免地帶來的所有壓力,因此,美國絕對不能對金融體系的彈性感到自滿。

一手掌握經濟脈動 點我訂閱自由財經Youtube頻道

不用抽 不用搶 現在用APP看新聞 保證天天中獎 點我下載APP 按我看活動辦法